2014创业公司趋势报告解读

这份由 Mattermark 出品的《2014 Startup Traction Report》报告收集了超过1百万家快速成长的全球创业公司,超过100页的数据报告详细探究了美国创业生态状况,无论你是大公司一线员工,高管,还是创业者,资料可以帮助快速了解创新产品、服务和新的商业模式。

我在微信公共号「明学的白板」上发起了众筹购买报告的活动——《亲,说好要做彼此的天使呢》,仅在朋友圈和微博上发布,一天就收到17位「天使」每人59元赞助,共筹到1003元人民币。经过几天抽空的研读,现在带给大家报告内容的解读笔记。

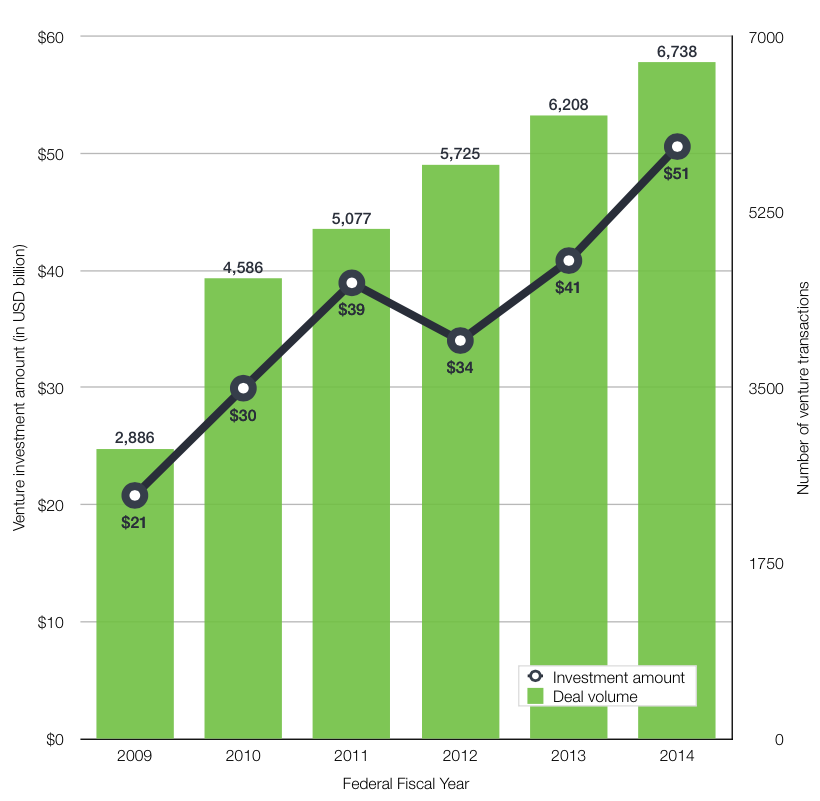

2014年,美国VC公司一共向5900家公司投资了 $50B,在这些创业公司当中有49%是第一次融资。先看一下大盘的情况,2014年总体资本市场融资额和融资Deal都在增长,融资额相比去年增加了23%,但融资额增长速度下降了,2010-2011年增长率是30%,2009-2010年的增长率是45%。下图是每年创业公司融资额和融资Deal的柱状图:

{<1>}

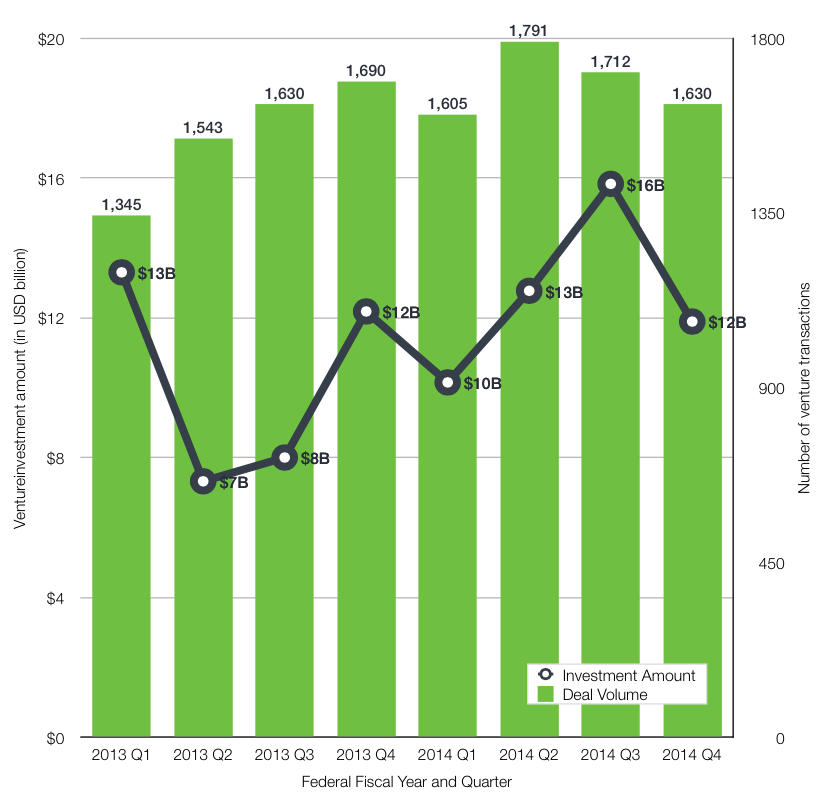

值得注意的是,2014年Q4融资额和融资Deal都出现了下降。mattermark在Year In Review里写到融资额和Deal下降情况和创业公司员工增长停滞这两个因素可能反映出对即将到来的经济低迷的担心。但我没有找到创业公司员工增长停滞的数据。下图是每个季度创业公司的融资额和融资Deal的柱状图:

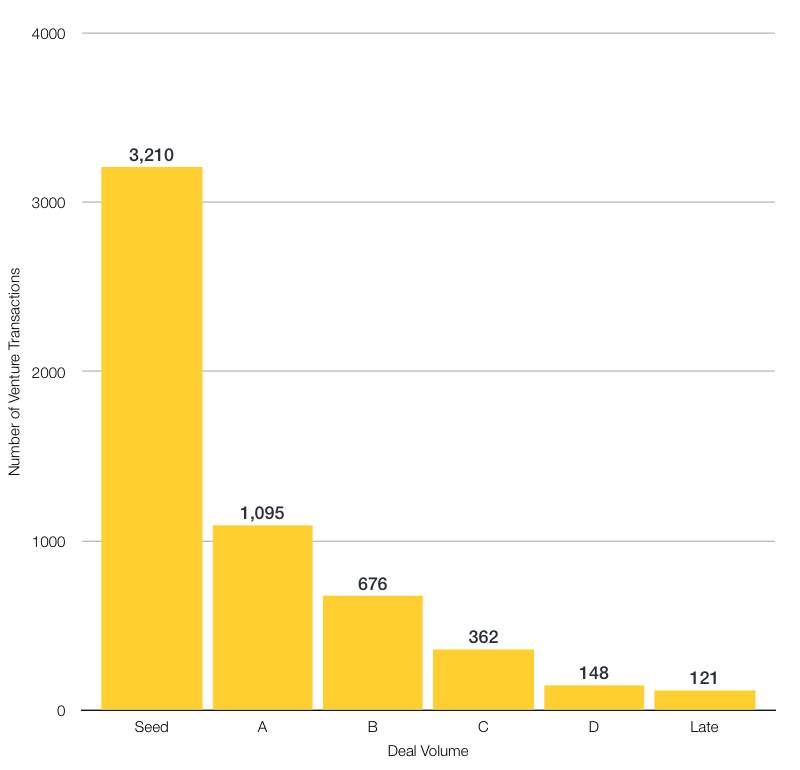

创业公司融资按公司成长阶段可以分为种子期(Seed), A、B、C、D轮, 后期(Late)。不难想象,种子期的公司融资交易数量最高,达到3,210笔。越往后还继续存活能拿到融资的公司越来越少,可见九死一生绝的描述一点都不过分。下图是不同融资轮的融资Deal对比:

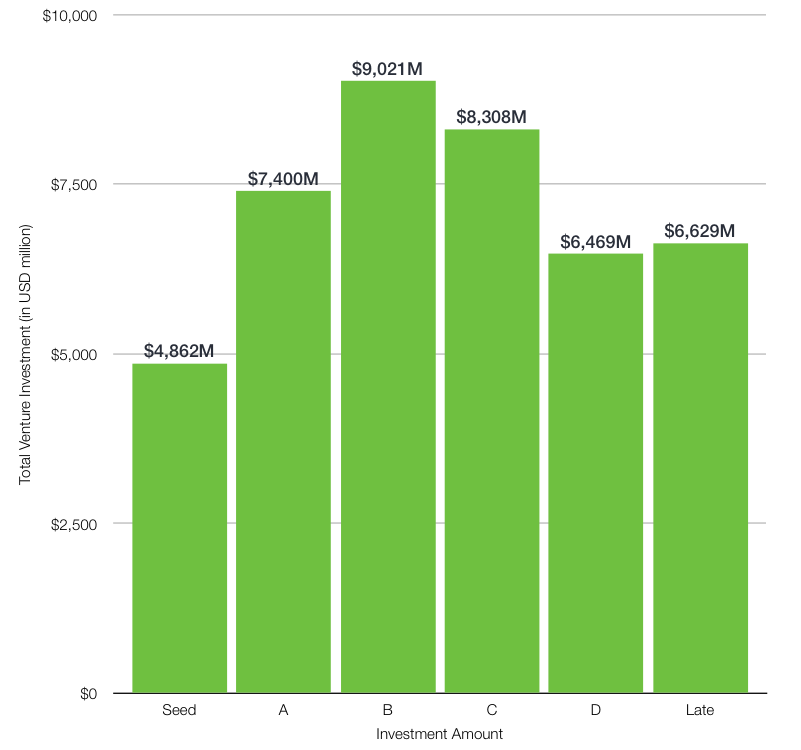

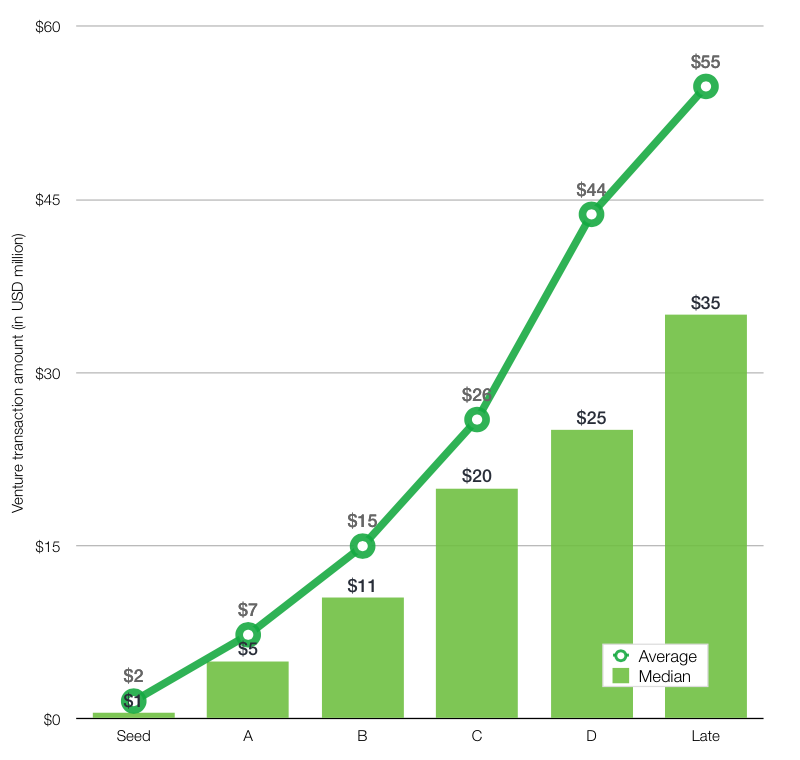

证明了公司的商业价值和团队能力后,后续将拿到更多的钱来继续扩张。下图是融资阶段和总融资金额的统计,因为融资Deal下降,平均每笔Deal金额更高了:

{<4>}

但平均的Deal金额上升是带有欺骗性的,事实是越到公司成长后期,两极分化越严重。这意味着热门明星公司和相对冷门公司的融资能力差距越来越大。我们可以看到融资中位数和平均数的差别可以看出这种差距:

{<5>}

从每一轮融资数据我们可以对创业公司2014年融资情况有一个大致概念,例如我一个基友的国内O2O创业公司(嘟嘟美甲)A轮融资$10M,已经超过中位数,属于拿到钱比较多的了,资本市场对他的项目前景是很认可的。那么如果他的公司发展的不错,B轮的目标大概就是$11-15M。这是比较简单片面的比较,不同行业是不一样的。平均融资情况可以建立一个融资额的概念,了解公司在不同阶段大概能融到多少钱。

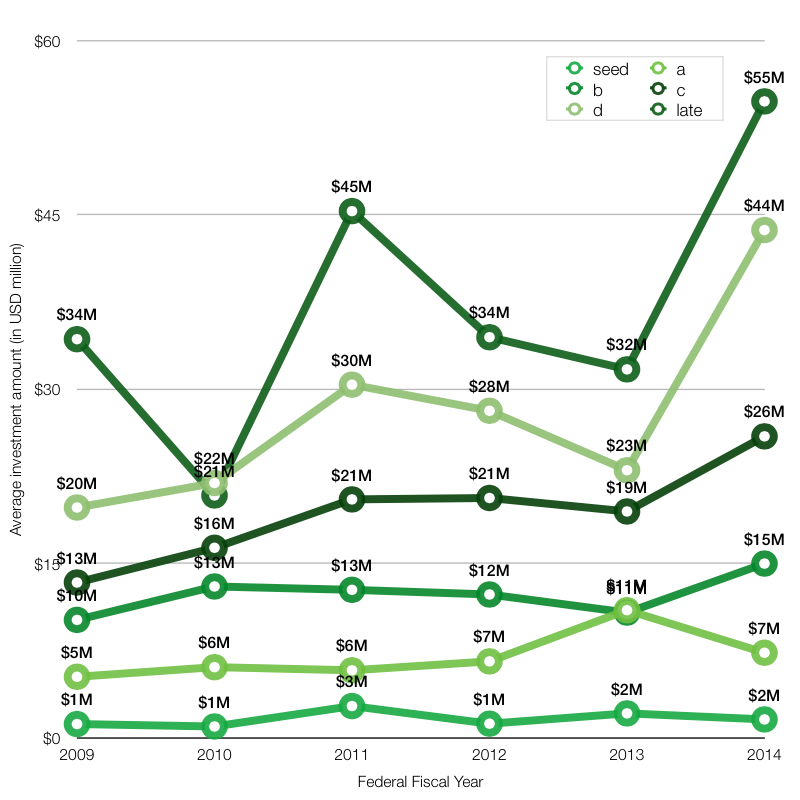

创业公司不同阶段的平均融资能力在几年间在逐渐上涨,Seed到B轮变化很小,C-Late增长明显,后期融资的金额增长是值得注意的。2014年很多公司选择继续融资而不是IPO,而且也拿到钱了。下图是比较不同融资期的平均融资额:

{<6>}

报告15-20页列出了不同成长阶段成长最快的公司列表,大家有需要可以逐一了解一下这些公司。有一些公司挺有意思:

- Seed轮的Elite Daily 是一家数字媒体,他们要打的人群是 Generation Y(也叫Millennials)千禧一代,出生时间段是1980年早期到2000年早期,我去看了一下他们的内容果然还是很有特点的,我发现新浪微博和网易新闻其实内容还是挺不和我胃口的。

- Seed轮的BTCjam和A轮的Xapo,这两个公司都是搞BTC相关业务的,BTC经过几年的跌荡发展,基于比特币之上的应用逐渐成长,可能才是避免泡沫的正确姿势。

- A轮的Casper,还记得他家的乳胶床垫不,听说感觉像睡在云朵上。

- B轮的Handy,就是国外版的家政O2O。

- C轮的General Assembly,技术教育中心,为学生提供进入数字化商业的必备知识,填补传统教育的缺失。值得关注。

- D轮的3个明星公司:Uber,Lyft,Airbnb

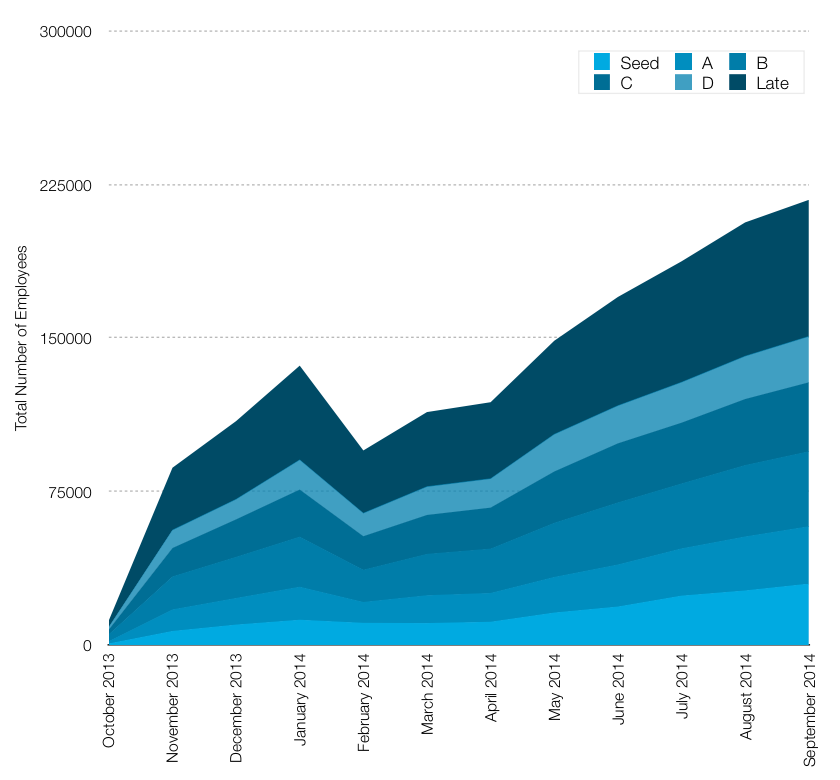

看完了钱,让我们再来看看和人有关的数据。可喜的是,加入创业公司的人越来越多,一方面是创业公司增多,另一方面是大家逐渐接受在创业公司承担风险去获得潜在的超额回报。从下图我们可以看出,无论什么阶段的公司,员工都在增长。

{<7>}

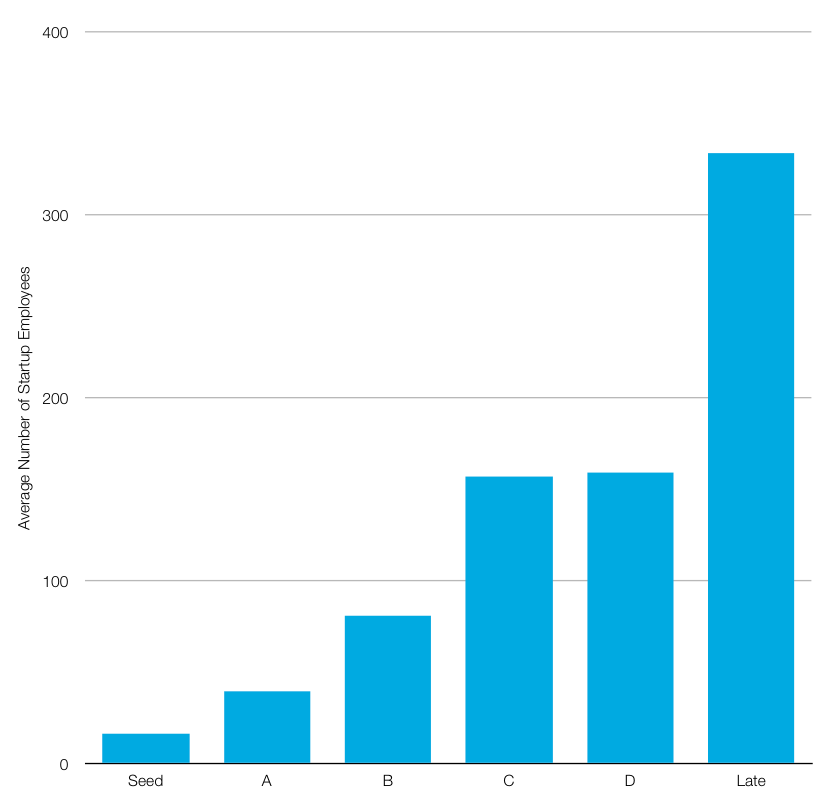

总数没有太大意义,我们来看不同成长阶段的公司平均员工情况:

{<8>}

C轮之前,创业公司平均员工都不到100人。

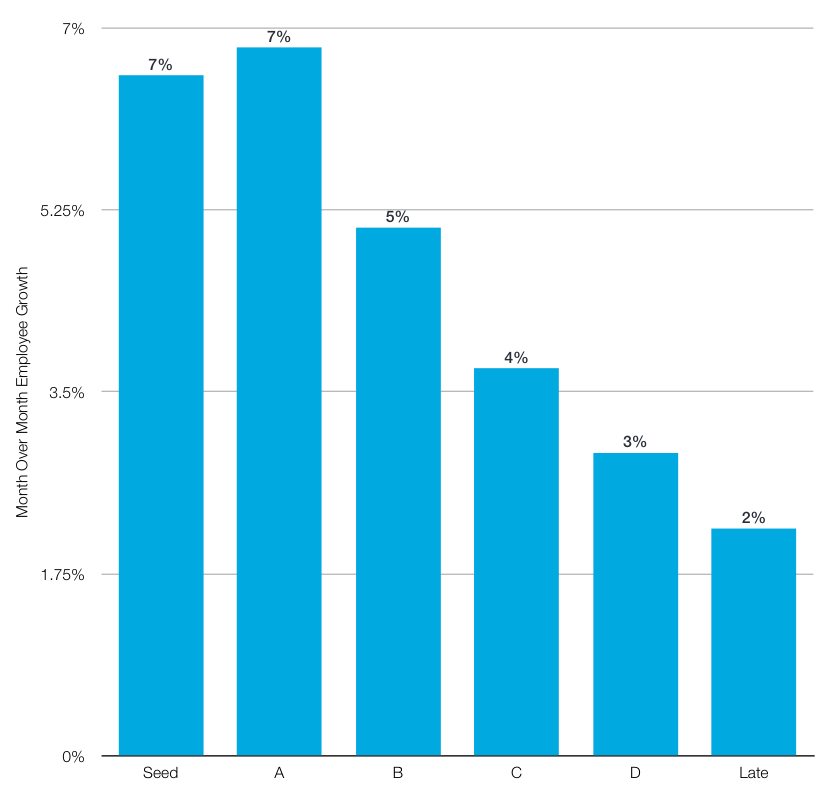

融资前员工每个月的增长率:

{<9>}

Seed和A轮公司如果一直按照7%增长率,大概10个月人数就会翻一番。

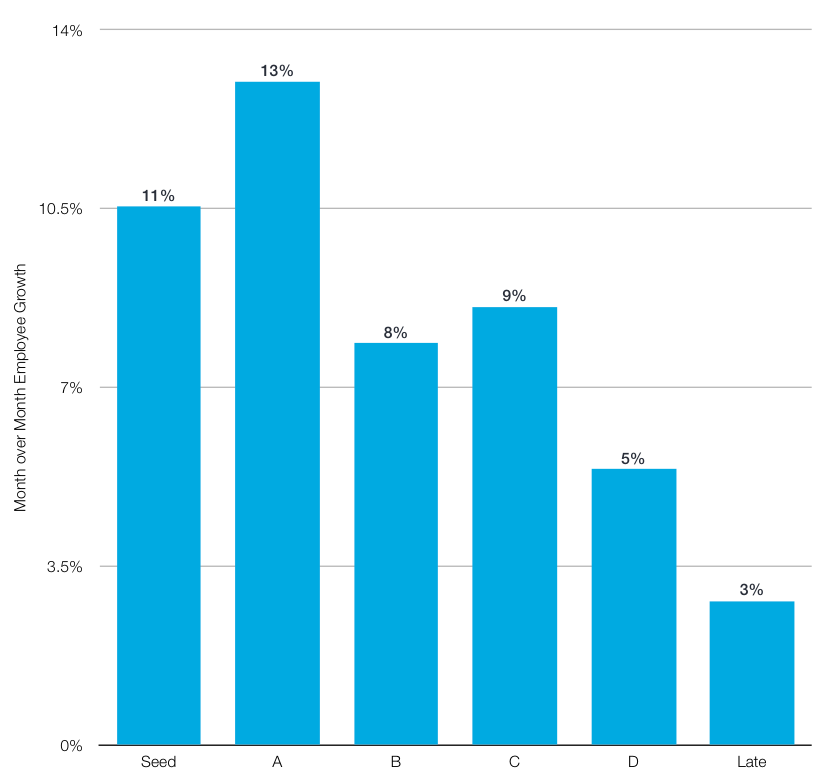

在看拿到融资之后,公司人员每月增长率:

{<10>}

拿到钱后大家都招人,Seed轮公司和A轮公司招得更狠。

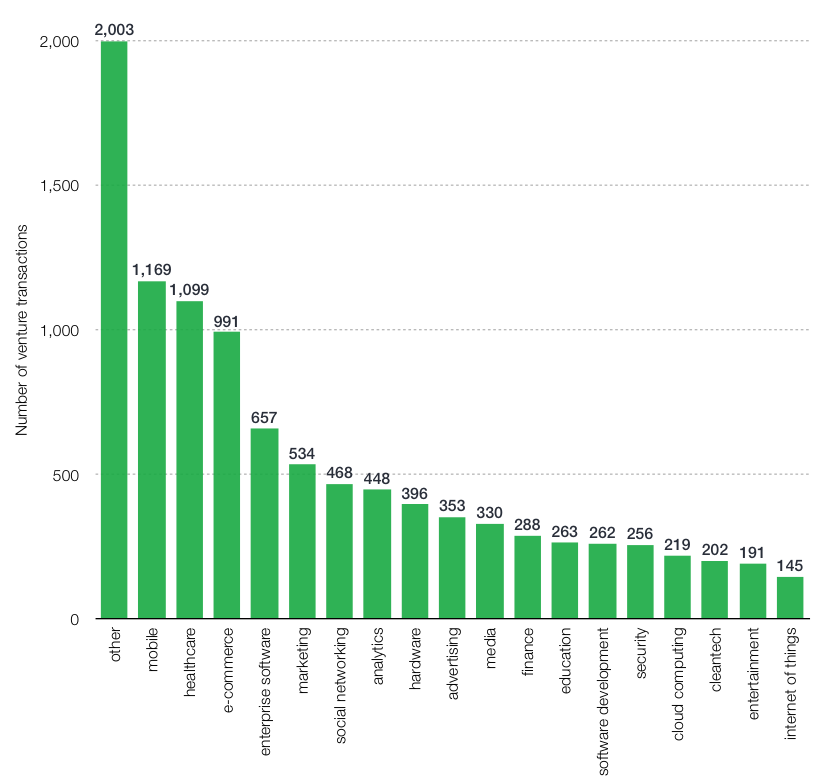

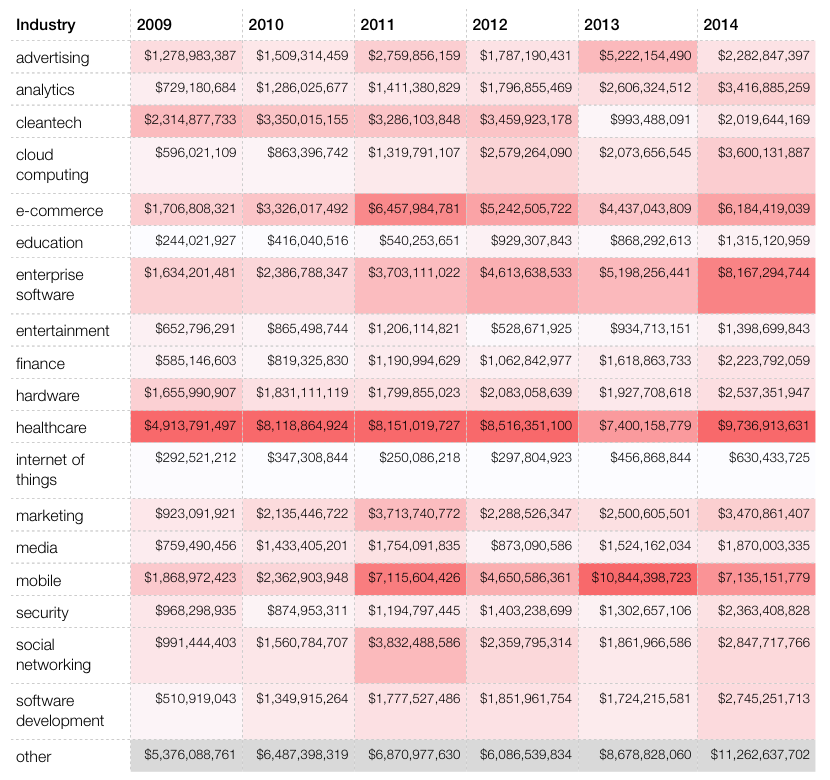

按发展阶段解读后,我们按照行业看看这些创业公司的融资情况,首先是融资Deal按行业分布:

{<11>}

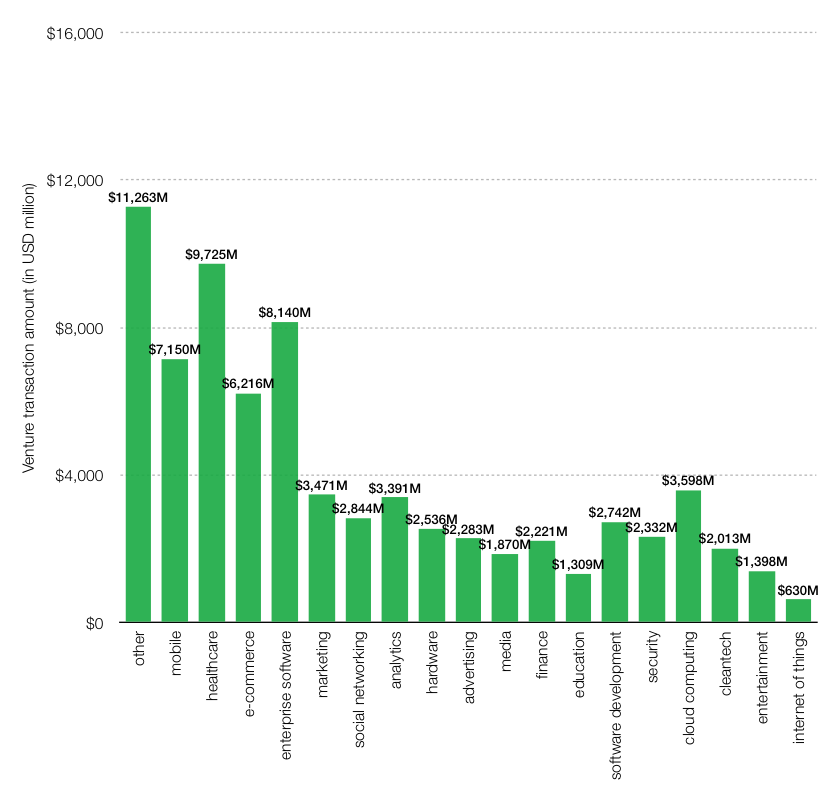

移动,健康和电商这3个行业的融资Deal最高。再看融资额:

{<12>}

移动、健康和企业软件行业融资额最高。

健康成为2014年最受资本市场青睐的行业。我脑袋中第一个想到的健康创业公司是Fitbit这类可穿戴公司,感觉他们在2014年真是出尽风头,但看到了融资金额最大的5个公司,没有一个我认识的,国内媒体也没有怎么关注。他们是:

- Proteus Digital Health,这家成立于2001年的公司做的一个产品是可食用药物传感器,一个可被消化的传感器芯片,通过和胃液产生化学反应进行供电。检测你对药物的吸收和作用。这个药丸已经通过了美国食品及药物管理局批准。

- Juno Therapeutics,这家公司搞的更是高科技,创立了一种治疗癌症的CAR疗法,CAR疗法是通过对T细胞表面抗原进行人工修饰,使T细胞能够更好识别癌症细胞特异性表达的CD19蛋白分子并进而对其杀灭。我已经完全不懂了。

- Flatiron Health,这家公司拿到谷歌风投,做的是医疗大数据,汇集各种临床数据、基因信息、患者反馈和医嘱等,并将这些信息提供给肿瘤科医生、研究人员和患者。

- Adaptive Biotechnologies,基因免疫学的先驱,也是搞T细胞,B细胞的。超出我的认知。

- Oscar,一家致力于发起美国医疗体系革命的一家公司,公司介绍里说美国的医疗系统是horrible consumer experience,唉,让他们来中国试试看。

看了这几个公司,一种我国似乎又落后了5-10年的赶脚油然而生,不过也有可能是我不了解医学领域的情况,说不定也有很多中国创业公司在搞呢,虽然这种可能性太低了。我国似乎就只能做手环呀、秤呀这种不解决根本问题的消费产品。

而当你看到2009-2014年间健康(healthcare)的创业公司融资情况就能发现6年以来在健康方面一直投入都很大:

{<13>}

相比看来,移动互联网行业的波动就比较大,2011年达到一个小高峰$70B,这一年iPhone 4发布,全球销售了超过1亿部iPhone,iPad 2在这一年的9约发布,小米成立于2010年的12月。

还有值得注意的是企业软件(enterprise software),这个分类容易让你局限于办公软件方面,实际上这个类别的美国创业公司要不就是在玩大数据:,要不就是在玩云存储。2014年融资额最高的三家公司是:

- Cloudera,已经是大数据的巨头,围绕Hadoop开发产品,他们顾客是:AOL、哥伦比亚广播公司、eBay、Expedia、摩根大通、Monsanto、诺基亚、RIM和迪士尼这样的。

- Pure Storage,做固态硬盘的公司,和EMC强生意。

- Box,云存储公司,类似Dropbox

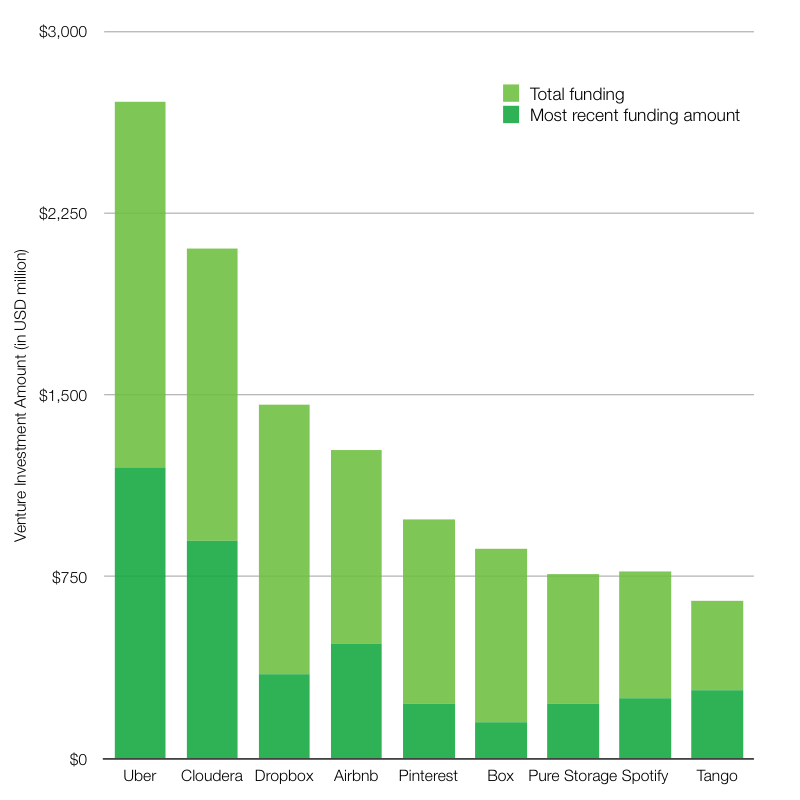

最后我们看一下移动互联网领域(mobile),在这个熟悉的领域有很多我们熟知的公司,例如Uber,成为了2014年拿到最多风险投资的公司,Airbnb也排在了2014年融资额最高的公司之一,排名第4:

{<14>}

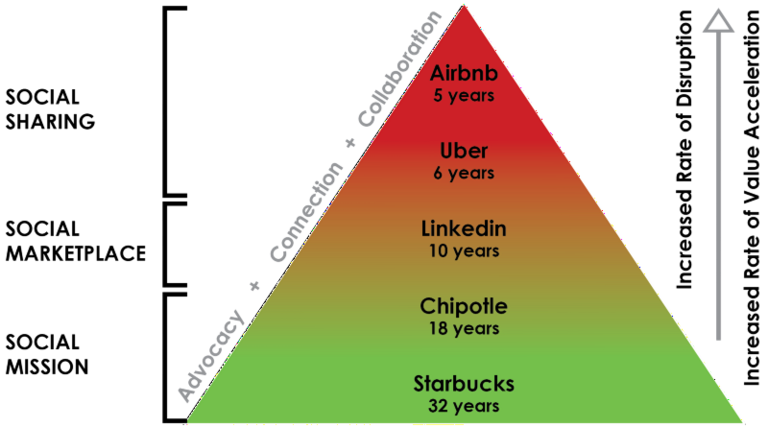

美国的移动互联网已经发展到了一个新的阶段,我们可以把这个阶段的公司归纳为社会分享型的公司(Social Sharing Companies),《Social Capital: The Secret Behind Airbnb and Uber》 这篇来自 Barbara Gray 的文章详细分析了今年移动互联网创业公司的背后是社会资本(Social Capital)积累的力量,为什么Airbnb和Uber可以在那么短的时间达到如此高的估值?

文章作者将公司划分为3个级别:

{<15>}

金字塔越向上,对原有社会破坏性越强,价值加速越快。3个级别是:

- 社会使命公司(Social Mission Companies),典型的就是星巴克,这类公司只有1种社会价值驱动力,「倡导(Advocacy)」,通过创造正面的社会影响(例如倡导健康、高品味),吸引越来越多的人去对齐价值观,无论是顾客、员工还是合作伙伴。但这类公司一般采用蓝海策略,开创尚未被开发之全新市场、创造独一无二价值。你每天都想买杯星巴克,其实就是对星巴克倡导价值的对其,俗称逼格。

- 社会市场公司(Social Marketplace Companies),例如LinkedIn、Facebook,这类公司拥有2种社会价值驱动力,「倡导(Advocacy)」和「连接(Connection)」,平台允许人们在弱关系之间建立连接,通过提供透明的信息来促进信任。他们对底层的公司还不能构成实质的威胁,但已经影响了他们与顾客连接的方式,于是我们看到了各种底层公司开始在这些平台进行社会化营销。

- 社会分享公司(Social Sharing Companies),例如Airbnb和Uber,这类公司拥有3种社会价值驱动力,「倡导(Advocacy)」、「连接(Connection)」和「合作(Collaboration)」,他们在弱关系的连接上更进一步,通过促进信任,让个体可以分享信息或服务。合作对社会价值促进,对金字塔底层的公司造成直接影响。

移动互联网的创新已经孕育出越来越多的社会分享型公司,O2O,上门的各种服务都是建立在金字塔的顶端,提供更低价的商品服务,利用网络效应加速品牌建设,平台创造了长尾给用户更多的选择。

中国的移动互联网发展迅猛,貌似这是和美国差距是最小的一个行业。:)

mattermark的报告最后3个部分是「从美国地理位置上分析风险投资」、「风险投资者分析」、「风险投资退出分析(IPO)」,这三个部分是针对投资者而写,我就不详细解读了。

这份报告还有一个价值是可以集中了解到很多创业公司,我打算不定期的分别给大家介绍。